彼得森研究所近日發布研報,暢談中國房價下行對銀行業,投資與消費產生的影響。

中國當下正在進行新一輪的銀行壓力測試。毫無疑問,房價下跌對銀行的影響必然會成為壓力測試的主要內容。在過去的壓力測試中,包括官方和非官方在內,多數研究對中房價給銀行業造成沖擊輕描淡寫。比如,交行就在一份研究中表示,縱使房價下跌30%,其對銀行業不良貸款率甚至不會產生太大影響。縱使房價下跌40%至50%,不良貸款率也將僅增長3.8至5.6個百分點。

目前中國商業銀行的不良貸款率為1%。所以縱使房價下跌50%,不良貸款率不過將達到6.6%。讓我們再來看一下,在2007年,中國銀行業的不良貸款率為6.6%。而在3年前的2004年這個數據還要翻倍。所以,縱使房價下跌50%,中國商業銀行仍可以像21世紀前十年一樣進行相對常態化運營。

乍一眼看這個很合理。房地產貸款占到商業銀行總貸款的20%,地產價格重挫會讓許多這些貸款面臨違約。多數違約可能將集中在杠桿水平較高的開發商頭上,而非事實上擁有多數房屋“股權”的住戶。雖然這會對銀行造成沖擊,但是在較高的資本緩沖水平下這一風險仍屬可控。

然而,房價下跌造成的影響可能遠非僅限于地產及相關行業,因為地產擁有消費和投資等其他屬性。對投資的影響將通過房屋作為融資抵押品的方式顯現。由于抵押貸款占到銀行總貸款的40%,意味著抵押品價格將因地產價格的下滑急速縮水。

按照中國銀行債權5級分類,如果抵押品價格下滑,銀行必須針對這一債權進行準備金計提,銀行杠桿比率自然會下滑。另外一個問題就是多數企業借助不動產質押向銀行融資,故抵押品價格下滑將令其遭遇融資困難。在這種情況下,企業就會降低投資,并影響到整個經濟。

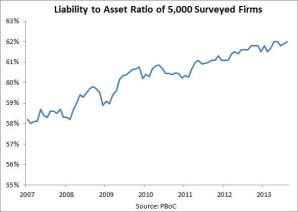

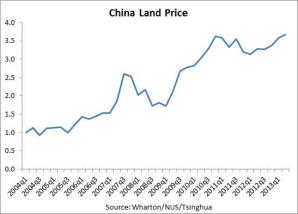

圖一

這在歷史上有沒有先例?就像今天的中國一樣,日本在上世紀80年代也面臨著大面積房地產泡沫。和中國一樣,泡沫多數來自于國內資本市場融資,家庭杠桿比率因為購置地產首付款比例(40%)較高而相對偏低。銀行仍然占據金融市場主導,抵押品也都來自于不動產。而在房價下跌50%以后,使用房地產融資的企業融資能力大幅下滑,企業投資減少,日本經濟也因此受到影響。

由于中國企業債務水平目前已經超出全年GDP總量的150%,地產價格下滑與投資之間的危險關系在仍然顯著。而在大量使用地產作為融資抵押品的地方政府融資平臺上,這一問題更加突出。地產價格下滑將令政府基建建設項目面臨停滯,經濟將在側面受到影響。

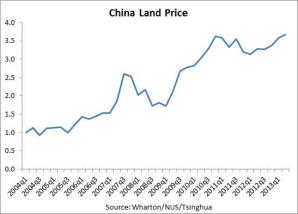

圖二

此外,房地產價格下跌也會對消費造成影響。對消費的沖擊來自兩方面,第一,由于大部分購房行為源自投資。2012年前半年投資購房占比超出50%。第二,中國家庭多數財富以不動產的形式存在。這一比例在40%(美國為30%)。如果房價果真像交行所說的一樣出現大幅下滑,毫無疑問家庭支出就會相應減少。

.鳳.凰.網